メニュー

監修福岡法律事務所 所長 弁護士 谷川 聖治弁護士法人ALG&Associates

遺言が残されていない場合、遺産をどのように分ければ良いのか判断に迷ったり、揉めてしまったりすることも少なくないでしょう。このような場合、法律で定められた法定相続人の相続割合を参考に、遺産の分け方を決めるのもひとつの手です。 法定相続人とは、被相続人(亡くなられた方)の財産を相続できる旨が民法で定められている人をいい、被相続人の配偶者と血縁者に限られています。 法定相続人には、民法上、相続財産を引き継ぐ割合の目安である「法定相続分」が定められています。では、この「法定相続分」は一体どのようにして決まるのでしょうか? 今回は、相続人別の法定相続分や法定相続分どおりに相続できない例外的なケースなど、法定相続分の概要について解説します。前提となる知識から説明していきますので、ぜひ最後までお目通しください。

来所法律相談30分無料・通話無料・24時間予約受付・年中無休

0120-519-116

メールお問い合わせ

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。 ※国際案件の相談に関しましては別途こちらをご覧ください。 ※事案により無料法律相談に対応できない場合がございます。

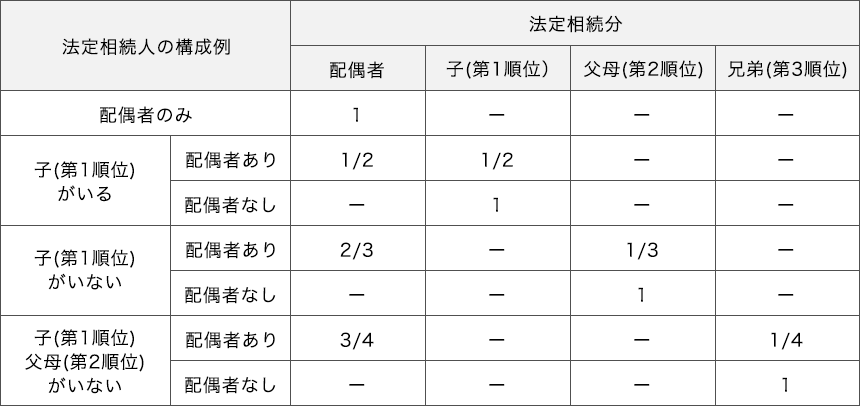

法定相続分とは、民法で決められている、法定相続人が遺産を取得する割合の目安のことです。法定相続人の相続順位(第1順位~第3順位)や同順位の相続人の人数などによって、この目安は変わってきます。 また、法定相続分はあくまで法律上のひとつの目安に過ぎません。そのため、一部の例外はありますが、法定相続分と異なる相続割合を指定した遺言も有効ですし、遺産分割協議で全員の合意を得て自由な割合で遺産を分けるように決めることも可能です。 なお、遺産分割は、被相続人の最後の意思表示である遺言の内容を優先させて行うべきだと考えられています。つまり、遺言がある場合には、基本的に法定相続分ではなく遺言の内容に従って遺産を分割します。(ただし、相続人全員の合意があれば、遺言の内容や法定相続分とは異なる相続分で遺産を分割することが可能です。) これに対して、遺言がない場合には、相続人全員で話し合って自由に遺産の分け方を決めます。これを「遺産分割協議」といいますが、法定相続分は、遺産分割協議の際に遺産分割の割合を決めるひとつの目安となります。 遺産分割協議をするべきケースや、その場合の一連の流れ、遺産分割協議を行う際の注意点などについて知りたい方は、下記の記事をご覧ください。

遺産分割協議の流れと注意点また、どのような遺言書であれば有効で、どういったケースで無効になるのかといった疑問がある方は、遺言書の効力に関する下記の記事をご参照ください。

遺言書にはどのような効力があるのか?法的に認められる遺言書とは遺留分とは、兄弟姉妹を除く法定相続人に認められている、最低限の遺産の取得分をいいます。

法定相続分はあくまで「相続割合の法律上のひとつの目安」なので、遺言や相続人間の合意によって異なる割合を指定できますが、遺留分は遺言や相続人の合意では侵害できない「相続人の最低限の権利」です。 そのため、例えば遺言で相続人として指定されなかった場合でも、兄弟姉妹を除く法定相続人であれば、遺留分侵害額請求を行うことで、遺留分にあたる最低限の遺産が取得可能となります。一方、法定相続分は権利ではないので、相続分が法定相続分を下回っているものの遺留分は確保されている場合には、相続分の増額は請求できません。 具体的な遺留分の割合や遺留分侵害額請求をされた場合の対処法など、詳しく知りたい方は下記の記事をご覧ください。

遺留分とは

法定相続分は、法定相続人のうちの誰が実際に相続人となって遺産を相続するのかによって異なってきます。

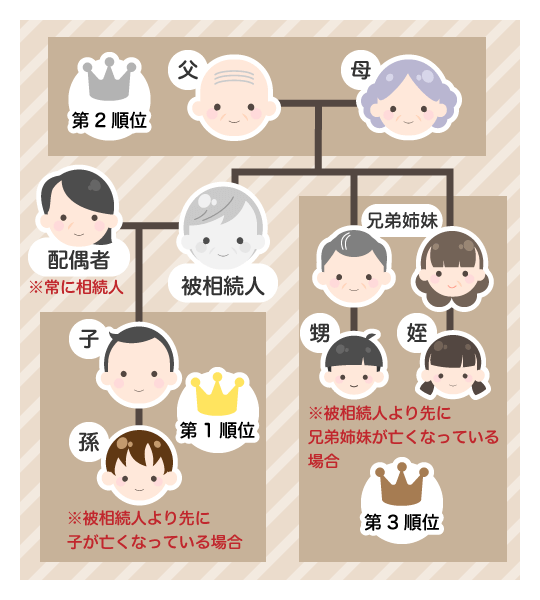

法定相続人のなかで相続人となって遺産を相続できるようになる順位は、第1順位から第3順位まで、次のように決められています。

なお、被相続人に配偶者がいる場合には、この順位にかかわらずに常に相続人になります。

下記の記事では、様々なパターンを想定して、パターンごとに誰が法定相続人になるのかを解説しています。また、法定相続人となるべき人が既に亡くなっていた場合など、相続権を引き継ぐ特殊なケースについても説明しているので、ぜひご一読ください。

相続順位とは相続税にも強い弁護士が豊富な経験と実績であなたをフルサポート致します

メールでのご相談受付

メールでお問い合わせ※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

※国際案件の相談に関しましては別途こちらをご覧ください。

※事案により無料法律相談に対応できない場合がございます。

次項から、法定相続人のうち誰が相続人となって遺産を相続するのか、いくつかパターンを挙げたうえで、それぞれの法定相続人に認められる法定相続分について確認していきます。

法定相続人のうち、被相続人の配偶者(夫・妻)は、常に相続人になります。 そのため、第1順位から第3順位までの法定相続人に該当する人がいないケースなど、配偶者だけが相続人になる場合には、配偶者の法定相続分は遺産すべてということになります。 一方、他にも相続人がいる場合には、どの順位の法定相続人が相続人となっているのかによって、配偶者の法定相続分は異なってきます。 なお、ここでいう「配偶者」は、法律上婚姻関係を結んでいる配偶者(法律婚の配偶者)を指しています。事実上の婚姻関係しかない配偶者(事実婚の配偶者)には、相続権も法定相続分も認められていないため注意しましょう。

| 相続人 | 法定相続分 |

|---|---|

| 配偶者 | 2分の1 |

| 長男 | 4分の1 |

| 長女 | 4分の1 |

被相続人に配偶者がいて、さらにその間に子供がいるとします。

この場合の相続人は、【配偶者】と相続順位が第1順位である【子】です。それぞれ「2分の1ずつ」の割合で分割することとなります。

なお、兄弟姉妹がいるなどして子が複数名いるときは、【子】に割り当てられた「2分の1の相続分」を頭数で均等に割ります。上図でいうと、2人で2分の1の相続分を割ることになりますので、長男と長女の法定相続分はそれぞれ4分の1ずつということになります。

相続開始時(基本的には被相続人が亡くなった時)に被相続人の子がまだお腹にいた場合、つまり胎児だった場合でも、生きて生まれれば法定相続分が認められます。なぜなら、相続問題などの特殊なケースでは、民法上、胎児は既に生まれているものとして取り扱われるからです。 ただし、胎児に実際に相続権が発生するのは生まれてからです。そのため、残念ながら死産となってしまった場合には、相続開始時に「生まれていなかった」という扱いに変わるので、相続権も法定相続分も認められないことになります。 例えば、妊娠中の配偶者と2人の子がいる被相続人が亡くなり、後日配偶者が無事に出産したとします。この例では、配偶者と3人の子が相続人となるので、それぞれの法定相続分は「配偶者2分の1、子6分の1ずつ」ということになります。 これに対して、死産となった場合には、配偶者と2人の子だけが相続人となるので、各自の法定相続分は「配偶者2分の1、子4分の1ずつ」となります。

| 相続人 | 法定相続分 |

|---|---|

| 配偶者 | 3分の2 |

| 被相続人の父 | 6分の1 |

| 被相続人の母 | 6分の1 |

結婚していながらも子供がいない場合の相続人は、【配偶者】と次順位(第2順位)の【被相続人の父母】です。各々、「配偶者3分の2、被相続人の父母3分の1」が法定相続分となります。 上図のように被相続人の両親が健在のときには、第2順位の法定相続分にしたがって3分の1を父親と母親で均等に分けることになります。よって、両親の相続の割合は父親6分の1、母親6分の1となります。

| 相続人 | 法定相続分 |

|---|---|

| 配偶者 | 4分の3 |

| 被相続人の兄 | 12分の1 |

| 被相続人の姉 | 12分の1 |

| 被相続人の妹 | 12分の1 |

配偶者はいるものの、第1順位の法定相続人にあたる子も、第2順位の法定相続人にあたる父母や祖父母といった直系尊属(家系図にしたときに縦でつながる、自分より前の世代の親族)もいない場合、被相続人に兄弟姉妹がいれば、【配偶者】と、第3順位の法定相続人にあたる【兄弟姉妹】が相続人になります。なお、それぞれの法定相続分の割合は「配偶者4分の3、被相続人の兄弟姉妹4分の1」となります。 上図のように兄弟姉妹が複数人いる場合には、兄弟姉妹の法定相続分である4分の1を、兄弟姉妹の人数で平等に分け合います。上図のケースでは兄・姉・妹がひとりずつ、計3人いるので、それぞれの法定相続分は12分の1ずつとなります。 もっとも、兄弟姉妹が相続人となるケースは、子や父母などが相続人となるケースと比べてそう多くありません。 兄弟姉妹が相続人となるケースについて詳しく知りたい方は、ぜひ下記の記事をご覧ください。甥や姪が相続人となる可能性などを含めて、兄弟姉妹が相続人となる事例について解説しています。

兄弟が法定相続人になる場合「代襲相続人」とは、代襲相続によって相続権を得た相続人のことをいいます。 そして、代襲相続とは、本来相続人となるべき人が被相続人より先に亡くなっている、または相続人廃除や相続欠格によって相続権を失っている場合に、その相続人の子などが代わりに相続することです。なお、代襲相続人も相続廃除などによって相続権を失っている場合には、さらに後の世代に代襲相続が続いていきます(再代襲相続)。 相続人廃除や相続欠格に関する説明は、下記のリンク先でご確認いただけます。

法定相続分が認められない人とは?代襲相続では本来の相続人の地位を丸ごと引き継ぐので、代襲相続人の法定相続分は本来の相続人と同じです。つまり、下記のようになります。

・代襲相続人が孫(またはひ孫、ひひ孫など後の世代)のケース

⇒法定相続分は、本来の相続人である「子」の法定相続分である「2分の1」

・代襲相続人が甥・姪のケース

⇒法定相続分は、本来の相続人である「兄弟姉妹」の法定相続分である「4分の1」

※代襲相続人が甥・姪のケースでは、再代襲相続は起こりません。

なお、どちらのケースでも代襲相続人が複数いる場合には、代襲相続人全体の法定相続分(2分の1または4分の1)を代襲相続人の頭数で割った数値が、それぞれの法定相続分となります。 下記の各記事では、通常相続人とならない孫や甥・姪が法定相続人になる例外的なケースや、孫や甥・姪に財産を残したい場合の方法についても解説しています。ぜひ併せてご確認ください。

孫が法定相続人になる場合 甥が法定相続人になる場合| 相続人 | 法定相続分 |

|---|---|

| 配偶者 | 2分の1 |

| 連れ子(養子縁組済み) | 4分の1 |

| 長女 | 4分の1 |

配偶者が子を連れて被相続人と再婚し、被相続人と連れ子が養子縁組をしたケースなど、被相続人に養子がいる場合、連れ子(養子)は第1順位の法定相続人となります。なぜなら、「養子縁組」によって法律上の親子関係が結ばれるからです。 なお、血のつながりのある実子も養子も、被相続人の法律上の“子”という点で変わりないため、どちらも同じ法定相続分を持つことになります。 例えば、上図のように配偶者と実子・養子縁組をした連れ子の3人が相続人となる場合、実子と連れ子は、子の法定相続分である「2分の1」を2人で分け合うことになります。つまり、どちらも「4分の1ずつ」法定相続分が認められるということです。

| 相続人 | 法定相続分 |

|---|---|

| 配偶者 | 2分の1 |

| 長男 | 4分の1 |

| 愛人の子(認知されている) | 4分の1 |

非嫡出子とは、法律上結婚していない男女の間に生まれた子のことです。 結婚している男女の間に生まれる嫡出子は、特別な手続きをしなくとも夫婦の子として扱われるのが基本ですが、非嫡出子の場合、実際に出産する母親との関係はともかく父親を特定できないケースが多いです。 そのため、法律上の親子関係が認められなければ、子として父親の第1順位の相続人となることはできません。つまり、非嫡出子が父親の相続人となるためには、父親にあたる男性に“実の子である”と「認知」してもらい、戸籍にその旨が記載される必要があります。 父親から認知を受けた非嫡出子は、父親である被相続人の子として、嫡出子と同じく第1順位の相続人となり、嫡出子と同じだけの法定相続分が認められることになります。 上図の例は、被相続人に配偶者、配偶者との間の子1人(長男)がおり、愛人の子1人を認知しているパターンなので、子の法定相続分である2分の1を長男と愛人の子で2等分します。したがって、子2人の法定相続分は4分の1ずつということになります。

ここまでは、被相続人に配偶者がいることを前提に、様々なパターンの法定相続分について解説してきました。しかし、被相続人が独身で子供もいないケースではどうなるのでしょうか? 次の2つのパターンについて考えてみましょう。

| 相続人 | 法定相続分 |

|---|---|

| 被相続人の父 | 2分の1 |

| 被相続人の母 | 2分の1 |

被相続人が独身で子もいないものの、父母が健在の場合には、第2順位の法定相続人にあたる父母だけが相続人となります。 この場合、被相続人のすべての財産は第2順位の法定相続人が引き継ぎます。そして、仮に被相続人の父母両方が相続人となるときは、被相続人のすべての遺産を、父母2人で均等に分け合うことになります。

| 相続人 | 法定相続分 |

|---|---|

| 被相続人の兄 | 4分の1 |

| 被相続人の姉 | 4分の1 |

| 被相続人の弟 | 4分の1 |

| 被相続人の妹 | 4分の1 |

被相続人が結婚しておらず子供もいないケースで、被相続人の父母・祖父母・曽祖父母といった第2順位の法定相続人もいない場合、第3順位の法定相続人にあたる兄弟姉妹がいれば、この【兄弟姉妹だけ】が相続人になります。 このケースでも、第2順位の法定相続人だけが相続人となるケースと同様、第3順位の法定相続人がすべての遺産を引き継ぎます。また、複数名いる場合、法定相続人の人数で遺産を均等に分け合うのも同じです。 例えば、上図のように第3順位の法定相続人が4人である場合、それぞれの法定相続分の割合は4分の1となります。

法定相続分は、民法で定められた“法定相続人の”相続割合ですから、法定相続人以外の人には認められません。 例えば、相続開始前のある時点では相続人になることが推定されていた「推定相続人」だったものの、何らかの事情で相続権を失い法定相続人となることができなくなった人は、法定相続分を持ちません。

・相続人から廃除された人

相続人の廃除とは、被相続人自身から家庭裁判所に申し出ることで、特定の推定相続人の資格を取り上げる制度です。被相続人に対する虐待行為や重大な侮辱行為をしたり、ひどい非行に走っていたりした場合に認められる可能性があります。

なお、相続人から廃除された人に子供がいる場合、その子が代襲相続をすることは可能です。

・相続欠格となった人

相続欠格とは、遺産を不当に手に入れるため、推定相続人が相続欠格事由に当てはまる不正な行為を行った場合に、その推定相続人の相続権を失わせる制度です。

なお、相続欠格となった人の子が代襲相続をすることはできます。

また、次のような人はそもそも推定相続人にもあたらないため、法定相続分は認められません。

なお、相続廃除の手続方法など、相続廃除の制度について詳しい内容を知りたい方は、下記の記事でご確認ください。

相続人廃除について法定相続人が相続放棄をした場合、最初から相続人ではなかったものとして扱われるため、法定相続分は認められません。 また、相続人から廃除された場合や相続欠格事由に該当した場合とは異なり、相続放棄の手続きによって相続権を初めから持っていなかったものと扱われる以上、相続権がその後の世代に引き継がれることはありません。つまり、その後の世代に代襲相続は発生しません。 そもそも相続放棄とはどのような制度なのか、選択するメリットやデメリットにはどういったものがあるのかなど、相続放棄に関する詳しい説明については、下記の記事をご参照ください。

相続放棄法定相続分どおりに遺産分割を行う場合、相続人の間で不公平が生まれる場合があります。 例えば、生活を送るうえで助けが必要な被相続人のため、特定の相続人が仕事を辞めて長年介護してきたなど「寄与分」が認められるような場合や、特定の相続人が被相続人の生前に多額の贈与を受けているなど、「特別受益」のある相続人がいるような場合です。 このような相続人の間の不公平を防ぐためには、寄与分や特別受益があることを考慮して法定相続分を修正し、バランスを調整する必要があります。 具体的にどのように調整を図るべきなのか、寄与分が認められる場合と特別受益がある場合に分け、それぞれみていきましょう。

ある相続人が被相続人に対して特別な貢献をしていた場合、「寄与分」が認められるため、その貢献の分だけ多くの遺産をもらうことができます。 寄与分とは、特定の相続人が“被相続人の財産の維持・増加”について“特別の寄与”をしていたときに、その貢献を遺産分割に反映させる制度のことです。具体的には、次の①~③の流れで法定相続分に寄与分の上乗せが認められます。

なお、下記のような行為があると、寄与分が認められやすい傾向にあります。

寄与分についてさらに詳しく知りたい方は、ぜひ下記の記事も併せてご覧ください。

寄与分について2019年に民法が改正され、特別寄与料制度が新設されました。これは、相続人以外の被相続人の親族が、被相続人に献身的な介護などの特別な貢献をした場合に、相続人に対して、貢献度に応じた金銭(特別寄与料)を請求することを認める制度です。 一般的に、“無償またはそれに近い低額”で “被相続人の財産の維持または増加”に“特別な貢献”を行ったときに、特別寄与料を請求することができます。例えば、被相続人の息子の妻が、長年被相続人の介護をほぼ1人で行っていたような場合、特別寄与料を請求できると考えられます。 特別寄与料の金額や支払方法などは、相続人と特別寄与者(特別寄与料を請求する人)の話し合いで決めるのが基本です。ただし、話し合いがまとまらないときは家庭裁判所に調停を申し立て、調停での話し合いまたは裁判所による審判で決められることになります。

「特別受益」を受けた相続人がいる場合、この特別受益を遺産に持ち戻して遺産分割を行うことで、相続人間の公平性を保ちます。 特別受益とは、遺贈や多額の生前贈与など、相続人が被相続人から受けた利益のことです。 この場合の相続分は次のように計算します。

文章だけではイメージがつきにくいかと思いますので、ぜひ下記の記事の動画も併せてご覧ください。2分程度の短い動画ですが、特別受益についてより理解を深めていただけます。

特別受益について法定相続分は、法定相続人のうち「誰が」「何人」遺産を相続するのかによって変わってきます。そのため、正確な法定相続分を知るためには、相続人となる人を漏れなく把握することが重要です。 しかし、個別の事情によっては、被相続人の親族関係や法定相続人の優劣関係などが複雑で、相続人調査や法定相続分の確認が一筋縄ではいかないケースもあります。後々のトラブルを防ぐためにも、早い段階から弁護士に依頼し、より正確な相続人調査を行うことをおすすめします。 また、寄与分や特別受益があるため法定相続分とは異なる割合で相続したいものの、他の相続人と意見が合わない場合や、そもそもどう分ければ良いか見当がつかずお困りの場合にも、弁護士に相談してアドバイスを受けると良いでしょう。 相続問題に強い弁護士であれば、煩雑な手続きを代わりに行ってくれますし、遺産分割に関する話し合いの落としどころなども理解しているので、スムーズかつ有利に話し合いを進めることが期待できます。 相続問題について疑問やご不安を抱かれた際には、まずは弁護士にご相談ください。